Pajak penghasilan merupakan jenis pajak progresif, yang berarti semakin tinggi pendapatan yang diterima wajib pajak, maka akan dikenai lapis tarif pajak yang lebih tinggi pula. Sesuai dengan ketentuan yang diatur dalam Undang-Undang No 36 Tahun 2008 tentang Pajak Penghasilan, tarif pajak penghasilan PPh 21 untuk wajib pajak pribadi dibedakan dengan wajib pajak badan.

Baca Artikel Terbaru: Lengkap, Daftar Tarif PPh 21 2024 Terbaru

Penghasilan Kena Pajak (PKP)

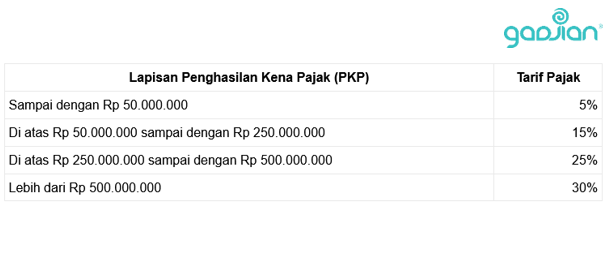

Menurut Pasal 17 ayat (1) UU PPh, tarif pajak penghasilan PPh 21 wajib pajak pribadi dibagi menjadi empat lapis sebagai berikut:

Baca Juga: Cara Hitung PPh 21 Karyawan Terbaru Sesuai UU HPP

Yang dimaksud Penghasilan Kena Pajak (PKP) di atas adalah hasil pengurangan dari pendapatan bersih per tahun dikurangi Penghasilan Tidak Kena Pajak (PTKP).

Penghasilan Tidak Kena Pajak (PTKP)

PTKP merupakan jumlah pendapatan wajib pajak yang dibebaskan dari pajak penghasilan. Direktorat Pajak menganggap pendapatan itu digunakan untuk memenuhi kebutuhan dasar wajib pajak dan keluarga sehingga tidak dimasukkan dalam perhitungan PPh 21.

Nilai PTKP ditetapkan oleh Kementerian Keuangan secara berkala, dan selalu mengalami kenaikan dari tahun ke tahun. PTKP 2018 masih sama dengan PTKP 2016 yang ditetapkan oleh Peraturan Menteri Keuangan No 101/PMK.010/2016, yakni sebesar Rp 54.000.000 per tahun untuk wajib pajak pribadi yang tidak kawin.

Perhitungan Tarif Pajak Penghasilan PPh 21

Contoh 1:

Seorang karyawan lajang dan tak punya tanggungan (TK/0) di perusahaan Anda memiliki gaji (sudah dikurangi biaya jabatan 5% dan iuran pensiun) Rp 7.400.000, sehingga pendapatan bersih per tahun Rp 88.800.000. Berapa tarif pajaknya?

PKP = penghasilan bersih – PTKP

PKP = Rp Rp 88.800.000 – Rp 54.000.00

PKP = Rp 34.800.000

Karena PKP kurang dari Rp 50.000.000, maka berlaku tarif PPh 21 sebesar 5%.

PPh 21 terutang = 5% x Rp 34.800.000

PPh 21 terutang = Rp 1.740.000

Contoh 2:

Karyawan lainnya di perusahaan Anda golongan jabatannya lebih tinggi, Misalnya bergaji bersih Rp 10.500.000 per bulan, atau Rp 126.000.000 per tahun. Maka berlaku tarif seperti berikut:

PKP = penghasilan bersih – PTKP

PKP = Rp 126.000.000 – Rp 54.000.000

PKP = Rp 72.000.000

Karena PKP di atas Rp 50.000.000 sampai dengan Rp 250.000.000, maka berlaku dua lapis tarif PPh 21:

Rp 50.000.000 dikenai tarif 5%

Rp 22.000.000 dikenai tarif 15%

PPh 21 terutang = (5% x Rp 50.000.000) + (15% x Rp 22.000.000)

PPh 21 terutang = Rp 2.500.000 + Rp 3.300.000

PPh 21 terutang = Rp 5.800.000

Lalu, bagaimana tarif PPh 21 untuk wajib pajak yang punya tanggungan maupun yang berkeluarga, apakah besarnya berbeda? UU di atas tidak membedakannya. Artinya, tarif pajak penghasilan PPh 21 wajib pajak pribadi berlaku untuk yang tidak kawin, kawin, dan punya tanggungan.

Baca Juga: Contoh Bukti Potongan Pajak Penghasilan PPh 21

Perbedaannya terletak pada besaran PTKP yang ditetapkan sesuai dengan status wajib pajak. Jika PTKP wajib pajak tidak kawin dan tak punya tanggungan adalah Rp 54.000.000, maka PTKP wajib pajak punya tanggungan dan/atau kawin sebagai berikut:

- Ditambah Rp 4.500.000 karena menikah.

- Ditambah Rp 4.500.000 untuk setiap tanggungan keluarga, maksimal 3 orang. Yang dimaksud tanggungan adalah keluarga sedarah satu garis keturunan, semenda, atau anak angkat.

- Ditambah Rp 54.000.000 untuk suami-istri yang penghasilannya digabung.

Jika suami istri memiliki pekerjaan sendiri, penghasilan sendiri, dan NPWP sendiri, maka PTKP istri adalah TK/0 atau dianggap tidak kawin dan tak punya tanggungan. Sedangkan PTKP suami adalah kawin yakni K/0 sampai dengan K/3.

Contoh 3:

Jika karyawan pada contoh 2 yang bergaji bersih setahun Rp 126.000.000 di atas kemudian kawin dan memiliki 2 orang anak, maka perhitungan tarif PPh 21-nya seperti berikut:

PKP = penghasilan bersih – PTKP K/2

PKP = Rp 126.000.000 – Rp 67.500.000

PKP = Rp 58.500.000

Karena PKP di atas Rp 50.000.000 sampai dengan Rp 250.000.000, berlaku tarif dua lapis:

Rp 50.000.000 dikenai tarif 5%

Rp 8.500.000 dikenai tarif 15%

Maka PPh 21 terutang = (5% x Rp 50.000.000) + (15% x Rp 8.500.000)

Maka PPh 21 terutang = Rp 2.500.000 + Rp 1.275.000

Maka PPh 21 terutang = Rp 3.775.000

Perhitungan PPh 21 menuntut kecermatan sehingga Anda akan membutuhkan banyak waktu jika melakukannya secara manual dengan program semacam Excel. Namun, Anda bisa mempermudah pekerjaan dan menyingkat waktu dengan menggunakan aplikasi Gadjian.

HR software berbasis cloud ini membantu Anda menghitung PPh 21 online secara cepat dan akurat dan hasilnya akan otomatis tercetak dalam slip gaji online bersama komponen gaji lainnya. Gadjian merupakan HRIS system yang komplet dan bisa diandalkan dalam membantu mengerjakan berbagai tugas personalia dan keuangan.

Baca Juga: Cara Lapor Pajak Perorangan Anti Ribet di Aplikasi Gadjian

Dengan Gadjian, Anda lebih mudah mengelola data karyawan, absensi, cuti, lembur, menghitung PPh 21, menghitung potongan BPJS Kesehatan dan Ketenagakerjaan, hingga menghitung gaji setiap karyawan.

Sebagai payroll service, Gadjian memungkinkan Anda membayar seluruh gaji karyawan secara online lewat fitur Mandiri Cash Management (MCM)-Gadjian. Cara ini lebih cepat dan efisien dibandingkan membayar gaji secara manual. Mau coba Gadjian sekarang?

Sumber

UU No. 36 Tahun 2008 tentang Pajak Penghasilan. JDIH Kemenkeu.

PMK No 101/PMK.010/2016 tentang Penyesuaian Besarnya PTKP. JDIH Kemenkeu.