Menjelang tahun 2023, beberapa media online mengutip secara keliru pernyataan Menteri Keuangan Sri Mulyani tentang “gaji Rp5 juta kena pajak 5%” yang sempat ramai beberapa pekan.

Kebanyakan menggunakan judul yang misleading. Seolah-olah ada aturan baru perhitungan PPh 21 2023 yang mengatur pajak 5% terhadap penghasilan bruto, dan seakan-akan penghasilan di bawah Rp5 juta tidak kena pajak.

Artikel Terbaru: Cara Menghitung PPh 21 Karyawan 2024

Direktorat Jenderal Pajak buru-buru meluruskan kabar itu lewat akun Twitter mereka bahwa hal tersebut bukanlah aturan baru. PTKP maupun tarif pajak untuk tahun 2023 tetap mengikuti ketentuan UU Pajak Penghasilan (PPh) dan UU Harmonisasi Peraturan Perpajakan (HPP).

Nah, kamu juga tetap harus berpedoman pada ketentuan dua UU tersebut dalam perhitungan PPh 21 2023 atas penghasilan karyawan kamu. Yuk, kita bahas ketentuan tersebut.

Tentang PPh 21

PPh Pasal 21 adalah pajak yang dikenakan atas penghasilan sehubungan dengan pekerjaan, jasa, atau kegiatan dengan nama dan dalam bentuk apa pun yang diterima atau diperoleh wajib pajak orang pribadi dalam negeri.

Wajib pajak orang pribadi meliputi pegawai; penerima pensiun/jaminan hari tua; bukan pegawai (termasuk tenaga ahli, seniman, dan olahragawan); anggota dewan komisaris atau dewan pengawas; mantan pegawai; dan peserta kegiatan yang memperoleh penghasilan.

Baca Juga: Contoh Lengkap Perhitungan PPh 21 2023 di Perusahaan

Sedangkan penghasilan yang dikenai pajak PPh 21 meliputi penghasilan pegawai tetap; penghasilan pegawai tidak tetap atau tenaga kerja lepas; uang pensiun, manfaat jaminan hari tua; pesangon; imbalan bagi bukan pegawai dan peserta kegiatan; imbalan untuk anggota dewan komisaris/pengawas; serta penghasilan tidak teratur yang diterima mantan pegawai.

PPh 21 karyawan

PPh 21 karyawan adalah pajak atas penghasilan yang bersifat teratur dan tidak teratur yang diterima pegawai tetap maupun tidak tetap. Contoh penghasilan teratur adalah gaji, tunjangan tetap, dan lembur, sedangkan penghasilan tidak teratur adalah upah harian, upah satuan, upah borongan, tunjangan hari raya, bonus, insentif, komisi, dan honorarium.

Pemotongan pajak PPh 21 karyawan dilakukan oleh pemberi kerja. Perusahaan menghitung dan memotong pajak karyawan setiap bulan, membayarkan ke negara, dan melaporkannya melalui e-SPT Masa PPh.

Dasar Pengenaan Pajak

Pajak PPh 21 tidak dikenakan atas seluruh penghasilan yang diterima wajib pajak, melainkan hanya sebagian. Bagian penghasilan yang dikenakan pajak itulah yang disebut sebagai dasar pengenaan pajak.

Ada 4 dasar pengenaan pajak penghasilan, yaitu:

- Penghasilan Kena Pajak: berlaku untuk penghasilan teratur pegawai tetap, penghasilan pegawai tidak tetap yang dibayarkan bulanan melebihi Rp4.500.000, uang pensiun yang dibayarkan berkala, dan penghasilan berkesinambungan yang diterima bukan pegawai.

- Penghasilan harian dikurangi Rp450.000: berlaku untuk penghasilan pegawai tidak tetap berupa upah harian, upah satuan, upah borongan yang melebihi Rp450.000 sehari tetapi dalam 1 bulan kalender belum melebihi Rp4.500.000.

- 50% dari penghasilan bruto: berlaku bagi bukan pegawai yang menerima penghasilan yang tidak berkesinambungan.

- Jumlah penghasilan bruto: berlaku untuk selain penghasilan yang disebutkan di atas, misalnya uang penghasilan yang diterima peserta kegiatan.

Nah, itu sebabnya artikel yang menyebutkan “gaji Rp5 juta kena pajak 5%” tidak tepat, sebab tarif 5% tidak dikenakan terhadap gaji, melainkan terhadap Penghasilan Kena Pajak.

Jika dihitung, potongan pajaknya tidak lebih dari Rp25.000 sebulan atau 0,005% saja. Apalagi jika karyawan bergaji Rp5 juta menikah dan punya anak, potongan pajaknya menjadi nol.

Biaya jabatan dan Biaya Pensiun

Biaya jabatan dan biaya pensiun adalah pengurang dalam perhitungan PPh 21. Ketentuan biaya jabatan boleh dikurangkan atas penghasilan bruto pegawai tetap, sedangkan biaya pensiun dikurangkan atas penghasilan bruto penerima pensiun berkala.

Aturan biaya jabatan dan biaya pensiun ditetapkan di Peraturan Menteri Keuangan No 250/PMK.03/2008.

- Biaya jabatan adalah 5% dari penghasilan bruto, maksimal Rp6.000.000 setahun atau Rp500.000 sebulan.

- Biaya pensiun adalah 5% dari penghasilan bruto, maksimal Rp2.400.000 setahun atau Rp200.000 sebulan.

Penghasilan Tidak Kena Pajak (PTKP)

PTKP adalah batas penghasilan bebas pajak. Artinya, apabila penghasilan wajib pajak belum melampaui PTKP, maka pajaknya nol rupiah. Dalam perhitungan PPh 21 2023 dan tahun sebelumnya, PTKP merupakan komponen pengurang paling besar atas penghasilan karyawan yang akan dikenai pajak.

PTKP diasumsikan sebagai penghasilan yang digunakan untuk memenuhi kebutuhan dasar wajib pajak dan keluarganya selama setahun, sehingga tidak dikenai pajak. Karena itulah, besaran dan status PTKP karyawan ditentukan oleh pernikahan dan jumlah tanggungan anak.

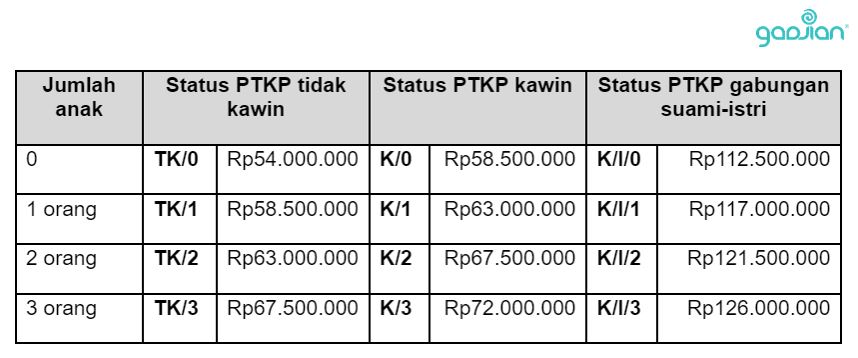

PTKP 2023 merujuk pada UU HPP No 7 Tahun 2021, Bab III tentang Pajak Penghasilan angka 3 tentang perubahan Pasal 7 ayat (1) UU PPh. Berikut ketentuannya:

Penghasilan Tidak Kena Pajak per tahun diberikan paling sedikit:

- Rp54.000.000 untuk diri wajib pajak orang pribadi;

- Rp4.500.000 tambahan untuk wajib pajak yang kawin;

- Rp54.000.000 tambahan untuk seorang isteri yang penghasilannya digabung dengan penghasilan suami; dan

- Rp4.500.000 tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak 3 orang untuk setiap keluarga.

Status PTKP dapat dibuat dalam tabel berikut:

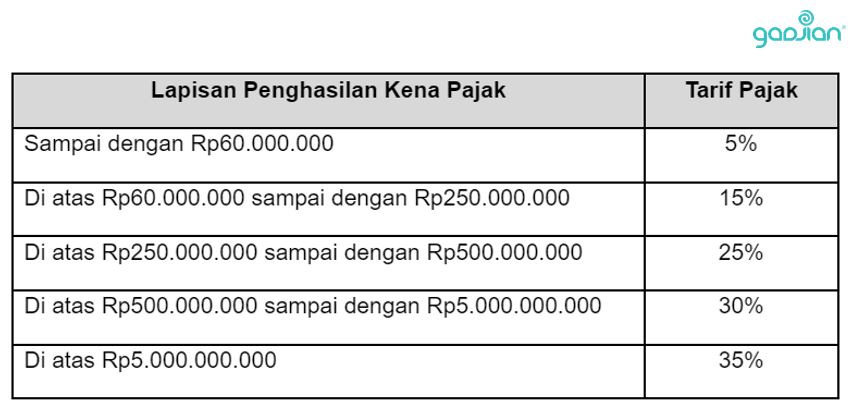

Tarif Pajak Penghasilan di 2023

Tarif PPh 21 terbaru adalah tarif UU HPP Bab III angka 7 yang merevisi Pasal 17 ayat (1) huruf a UU PPh. Dengan demikian, tarif pajak 2023 menggunakan tarif UU No 7 Tahun 2021, bukan UU No 36 Tahun 2008 lagi.

Baca Juga: Cara Menghitung PPh 21 Karyawan Tetap

Tarif pajak yang diterapkan atas Penghasilan Kena Pajak bagi wajib pajak orang pribadi dalam negeri sebagai berikut:

Pada lapisan pertama, rentang tarif 5% dinaikkan dari sebelumnya untuk Penghasilan Kena Pajak ≤ Rp50.000.000 menjadi ≤ Rp60.000.000. Jadi, wajib pajak yang memiliki Penghasilan Kena Pajak setahun Rp60.000.000 hanya akan dikenai 1 lapis tarif.

Komponen BPJS

Tunjangan dan iuran BPJS juga merupakan komponen dalam menghitung PPh 21 pegawai tetap di perusahaan. Komponen tersebut dikelompokkan seperti berikut:

- Tunjangan Jaminan Kesehatan Nasional (JKN), tunjangan Jaminan Kecelakaan Kerja (JKK), dan tunjangan Jaminan Kematian (JKM) yang dibayar perusahaan dikenai pajak, sehingga ditambahkan ke penghasilan bruto.

- Iuran Jaminan Pensiun (JP) dan iuran Jaminan Hari Tua (JHT) yang ditanggung karyawan boleh menjadi pengurang penghasilan bruto.

Penghasilan bruto

Penghasilan bruto merupakan jumlah seluruh penghasilan yang diterima wajib pajak yang belum dikurangi apa pun. Misalnya, penghasilan karyawan dapat terdiri atas gaji pokok, tunjangan tetap, uang makan, uang hadir, tunjangan BPJS, lembur, bonus, THR, komisi, dan lain-lain.

Penghasilan neto

Definisi penghasilan neto adalah penghasilan bruto setelah dikurangi biaya jabatan dan iuran pensiun atau iuran jaminan hari tua yang dibayar wajib pajak sendiri, misalnya iuran BPJS Ketenagakerjaan (JHT dan JP) yang ditanggung karyawan setiap bulan atau iuran dana pensiun yang pendiriannya disahkan oleh menteri.

Penghasilan Kena Pajak

Pengertian Penghasilan Kena Pajak (PKP) adalah penghasilan neto yang telah dikurangi PTKP. Untuk penerapan tarif sesuai lapisan penghasilan pada tabel di atas, PKP lebih dulu dibulatkan ke bawah dalam ribuan rupiah penuh. Contohnya, PKP sebesar Rp50.500.789 dibulatkan menjadi Rp50.500.000.

Hasil pengenaan tarif pada PKP merupakan jumlah pajak terutang atas penghasilan setahun. Namun, pajak terutang tidak selalu dipotong dari penghasilan karyawan, karena tergantung pada metode hitung PPh 21 yang digunakan perusahaan.

Metode hitung PPh 21

Ada tiga metode perhitungan PPh 21 yaitu:

- Gross: digunakan oleh perusahaan yang membayarkan penghasilan kotor kepada karyawan, dan pajak PPh 21 ditanggung karyawan sendiri, yakni dipotong dari slip gaji mereka.

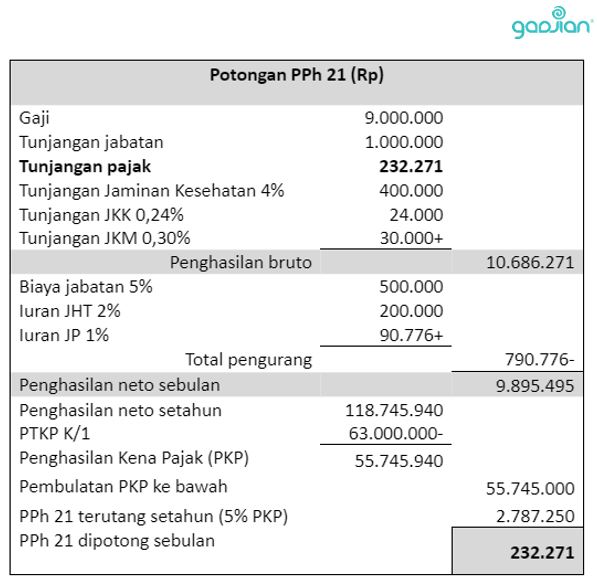

- Gross up: digunakan oleh perusahaan yang membayarkan penghasilan kotor termasuk tunjangan pajak sebesar PPh 21 yang akan dipotong dari slip gaji karyawan.

- Nett: digunakan oleh perusahaan yang membayarkan penghasilan bersih, di mana pajak ditanggung perusahaan dan tidak mengurangi slip gaji karyawan.

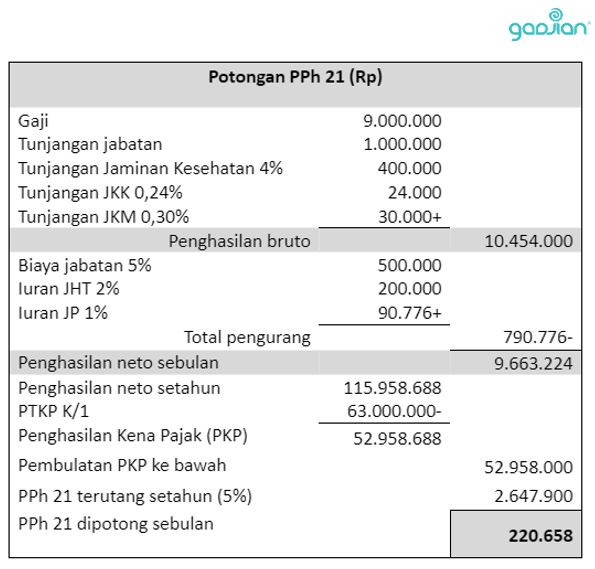

Contoh perhitungan PPh 21 karyawan tetap

Berikut ini contoh cara menghitung PPh 21 karyawan tetap dengan gaji pokok Rp9.000.000, tunjangan jabatan Rp1.000.000, peserta BPJS, status kawin dan punya 1 orang anak (K/1).

a. metode gross

b. metode gross up

c. metode nett

Perhitungan PPh 21 nett sama dengan metode gross. Bedanya, PPh 21 sebulan Rp220.658 ditanggung perusahaan dan tidak memotong slip gaji.

Baca Juga: Perhitungan PPh 21 Metode Gross up dan Nett yang Benar

Contoh perhitungan PPh 21 karyawan lepas harian

Berikut ini contoh perhitungan PPh 21 karyawan lepas dengan upah Rp500.000 sehari dan hanya bekerja 10 hari sebulan.

Dasar pengenaan pajaknya adalah upah sehari dikurangi Rp450.000 dengan tarif pajak 5%.

| Potongan PPh 21 Sehari | = (upah sehari – Rp450.000) x 5% = (Rp500.000 – Rp450.000) x 5% = Rp2.500 |

Sampai dengan hari ke-9, penghasilan akumulatif belum melebihi Rp4.500.000, sehingga upah tiap hari dipotong PPh 21 sebesar Rp2.500.

Namun, hari ke-10, penghasilan akumulatif telah melebihi Rp4.500.000, yakni Rp5.000.000, sehingga dasar pengenaan pajaknya adalah upah dikurangi PTKP sebenarnya (jumlah hari x Rp150.000).

| PPh 21 | = (upah – PTKP sebenarnya) x 5% = (Rp5.000.000 – (10 hari x Rp150.000)) x 5% = Rp175.000 |

| PPh 21 dipotong hari ke-1 s.d 9 | = 9 x Rp2.500 = Rp22.500 |

| PPh 21 hari ke-10 | = Rp175.000 – Rp22.500 = Rp152.500 |

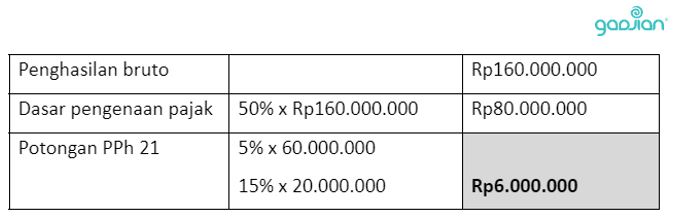

Contoh perhitungan PPh 21 tenaga ahli

Tenaga ahli termasuk bukan pegawai, sehingga dasar pengenaan pajaknya adalah 50% dari penghasilan bruto.

Misalnya, perusahaan kamu membayar jasa konsultan/tenaga ahli sebesar Rp160.000.000. Maka, kamu dapat menghitung dan memotong pajaknya seperti berikut:

Baca Juga: Contoh Perhitungan Beserta Tarif PPh 21 Tenaga Ahli

Menghitung PPh 21 Lebih Praktis dan Akurat

Untuk memudahkan pekerjaan kamu tiap bulan, kamu bisa menggunakan Gadjian, aplikasi penghitungan PPh 21 otomatis. Fitur kalkulator PPh 21 online Gadjian menghitung potongan PPh 21 karyawan lebih efisien, cepat, dan akurat sesuai dengan ketentuan perpajakan yang berlaku.

Gadjian dapat menghitung pajak penghasilan karyawan tetap, karyawan lepas harian, dan tenaga ahli dengan metode perhitungan gross, gross up, maupun nett. Software payroll berbasis web ini juga dapat menghitung pajak atas semua jenis penghasilan karyawan, termasuk PPh 21 THR dan bonus.

Tidak perlu menggunakan rumus Excel yang rumit, kamu cukup melakukan pengaturan awal tentang jenis penghasilan yang akan dipotong pajak dan memilih metode perhitungan pajak yang akan diterapkan di aplikasi.

Sistem kalkulator pajak Gadjian akan menghitung PPh 21 otomatis di slip gaji karyawan setiap bulan mengikuti pengaturan. Proses hitung otomatis ini lebih efektif ketimbang hitung manual karena dapat meminimalkan risiko kesalahan.

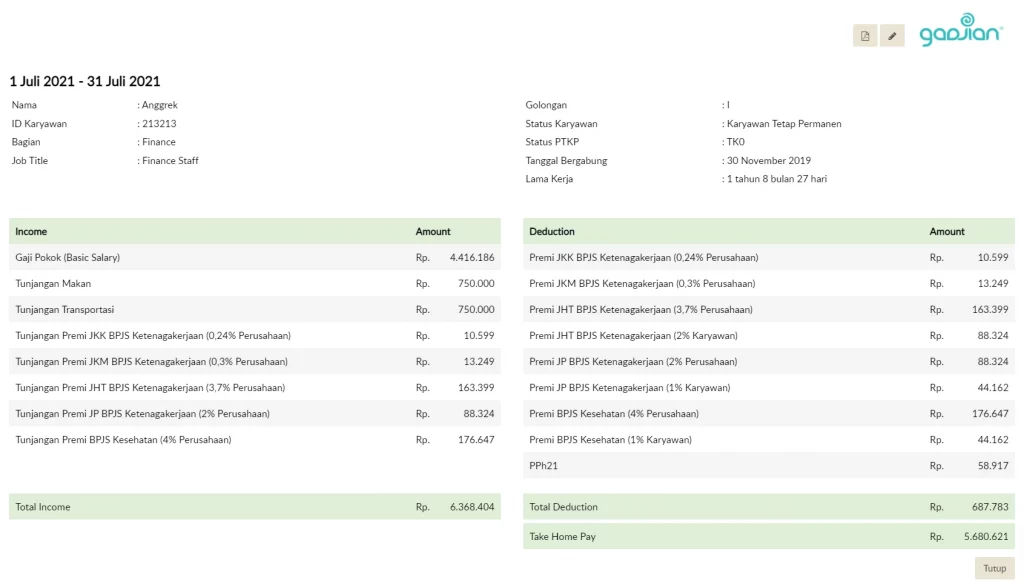

Di bawah ini contoh perhitungan PPh 21 gross dengan aplikasi payroll Gadjian.

Artikel Terbaru: Contoh Rincian Slip Gaji Karyawan Swasta

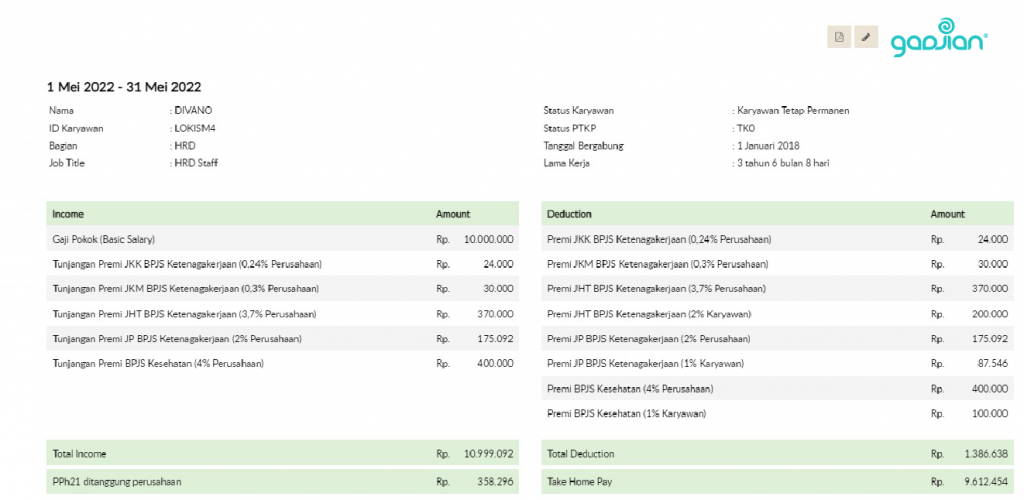

Sedangkan berikut ini contoh perhitungan PPh 21 nett.

Selain melakukan perhitungan PPh 21 2023, Gadjian juga memudahkan pelaporan pajak bulanan. Aplikasi ini menyediakan file CSV yang siap kamu unggah ke aplikasi e-SPT Masa Pajak Penghasilan Pasal 21/26, sehingga kamu tak perlu repot membuat file sendiri.

Gadjian adalah software as a service yang memberikan layanan perangkat lunak cloud siap pakai untuk HR. Bahkan, jika peraturan pajak berubah, sistem hitung aplikasi akan disesuaikan dengan ketentuan baru, sehingga hasil perhitungan PPh 21 akan tetap akurat.

Sumber

UU No. 36 Tahun 2008 tentang Pajak Penghasilan. JDIH Kemenkeu.

Peraturan Menteri Keuangan No. 25 Tahun 2008 tentang Besarnya Biaya Jabatan atau Biaya Pensiun yang Dapat Dikurangkan dari Penghasilan Bruto. JDIH Kemenkeu.

UU No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan. JDIH Kemenkeu.